- La semaine dernière a été positive pour la plupart des marchés boursiers dans le monde.

- Le sentiment haussier a augmenté de 2,8 points pour atteindre 30,6 %.

- Les chiffres de l'emploi américain de vendredi représentent un risque important à court terme.

- Ftse britannique +0,75%

- Nikkei japonais -2,14%

- Ibex espagnol -6,26%

- Cac français -9,52%

- Dow Jones -9,73%

- S&P 500 -13,03%

- Eurostoxx -13,33%

- Dax allemand -14,55%

- CSI chinois -15,86%

- Mib italien -17,41%

- NASDAQ -19.10%

Emmenés par un rebond de +2,15% du NASDAQ Composite, les marchés mondiaux ont poursuivi leur récente tendance à la hausse la semaine dernière. Le S&P 500 a progressé de +0,36%, le Nikkei 225 +1,35%, le FTSE 100 +0,22%, le Euro Stoxx 50 +0,47%, le CAC 40 +0,37%, le FTSE MIB +0,81%, le DAX +0,67%, et le IBEX 35 a gagné +0,14%. Les retardataires ont été le Dow Jones Industrial Average et le CSI 1000, qui ont perdu respectivement -0,13% et -032%.

Avec les chiffres ci-dessus, le classement des marchés boursiers mondiaux en 2022 est le suivant :

Sentiment des investisseurs (AAII)

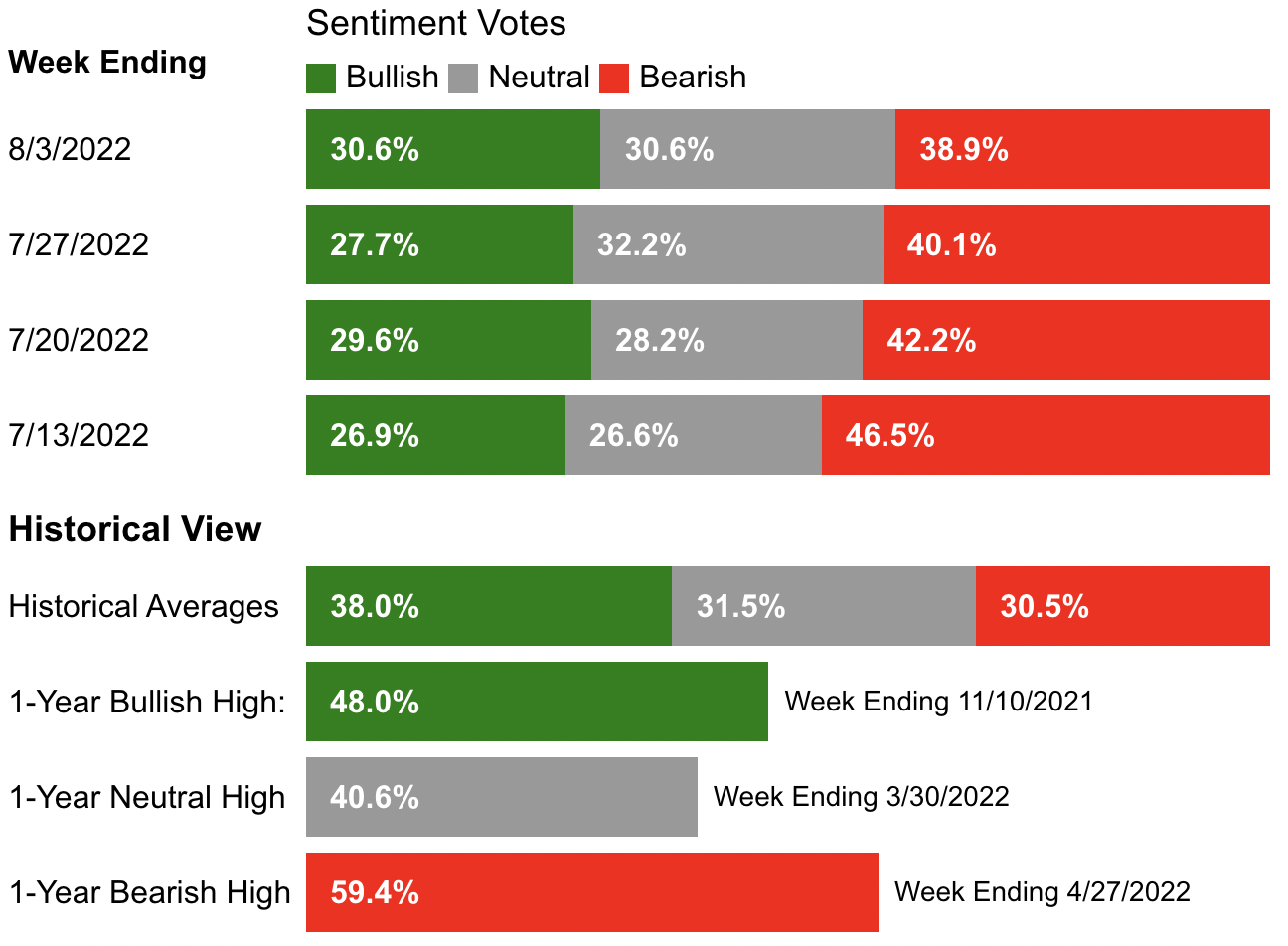

* Le sentiment haussier (attentes d'une hausse des actions au cours des six prochains mois) a augmenté de 2,9 points pour atteindre 30,6 %, soit le plus haut niveau d'optimisme depuis le 2 juin. Il reste néanmoins inférieur à sa moyenne historique de 38 %.

* Le sentiment baissier (anticipation d'une baisse des actions au cours des six prochains mois) a baissé de 1,2 point pour atteindre 38,9 points, restant ainsi bien au-dessus de sa moyenne historique de 30,5 %.

L'argent revient sur les fonds américains

Sur le long terme, nous savons tous que le marché boursier américain a réalisé de très bonnes performances, accumulant plus de +10% par an en moyenne depuis près d'un siècle. Nous savons également qu'en cours de route, les investisseurs ont dû subir de fortes baisses, comme celle de -20 % au premier semestre de cette année. Pour l'instant, cependant, nous bénéficions d'un certain répit.

La preuve en est, par exemple, le Nasdaq 100, qui a enregistré sa troisième semaine consécutive de gains, sa plus longue série hebdomadaire depuis avril dernier. De plus, au cours des 25 derniers jours de bourse, nous avons assisté 13 fois à des gains intraday de plus de +1%, un fait rare.

Ce contexte incite les investisseurs à revenir vers les fonds communs de placement en actions américaines, qui accumulent déjà plus de 3 milliards de souscriptions en 2022.

L'argent afflue également vers le dollar, comme le montre l'enquête de Bank of America auprès des gestionnaires de fonds communs de placement. Les positions acheteuses sur le dollar sont à des niveaux jamais vus depuis 7,5 ans. Je parle ici de la force du dollar par rapport aux autres monnaies.

Les chiffres de vendredi n'aident pas

Les données américaines de vendredi sur l'emploi étaient bonnes et bien supérieures aux attentes. En fait, tous les emplois perdus pendant la pandémie ont déjà été récupérés.

Mais contrairement à ce que l'on pourrait penser, ces chiffres sont négatifs pour les marchés boursiers, car ils impliquent que la Réserve fédérale n'a aucune raison de ralentir sa hausse des taux d'intérêt. Si les données avaient été négatives, elle aurait pu envisager de ne pas poursuivre un cycle de hausse des taux aussi agressif (ce à quoi le président Powell a même fait allusion).

Compte tenu des chiffres actuels de l'emploi, il est plus probable que nous assistions à une nouvelle hausse des taux de 75 points de base lors de la prochaine réunion de la Fed en septembre.

Les banques européennes surperforment

Les banques européennes ont connu l'un de leurs meilleurs trimestres de la dernière décennie, la hausse des taux d'intérêt propulsant les marges d'intérêt nettes - c'est-à-dire la différence entre les intérêts payés par la banque à l'emprunteur et les intérêts facturés au prêteur.

15 des 20 plus grandes banques du continent ont dépassé les estimations de bénéfices grâce à l'augmentation des revenus d'intérêts et des transactions de dettes. Les dix plus grandes banques cotées de l'Union européenne ont enregistré un bénéfice combiné de 13,9 milliards d'euros, soit le troisième meilleur résultat de ces dix dernières années.

En outre, les provisions pour prêts non performants ont diminué au cours du trimestre, les banques ayant constitué des réserves plus tôt dans l'année.

Le graphique ci-dessous montre le Stoxx 600 Banks, et nous pouvons voir comment 2020 a été un tournant lorsque l'indice est tombé aux niveaux de 2009 et a touché un fort soutien.

Août sur le marché boursier

Si nous prenons le S&P 500 de 1950 à 2020, nous constatons qu'à 39 reprises, le mois d'août a été positif, et à 32 reprises, il a été négatif. Le mouvement moyen est de +0,5%.

Le meilleur mois d'août de l'histoire est celui de 1982, avec une hausse de +11,6% du S&P 500. À l'inverse, le pire a été enregistré en 1998, lorsque l'indice américain large a chuté de -14,58 %.

Saison des résultats : meilleure que prévu

Plus de 350 sociétés du S&P 500 ont déjà publié leurs résultats du deuxième trimestre, et le bilan global est plutôt positif.

La croissance des bénéfices est supérieure à 6 %. Oui, c'est la plus faible croissance des bénéfices depuis 4% au dernier trimestre de 2020, mais vraiment, compte tenu du scénario et du contexte dans lequel nous nous trouvons, ce n'est pas mal du tout.

Pour mettre en évidence deux sociétés qui ont affiché la plus importante surprise à la hausse du bénéfice par action au deuxième trimestre : T-Mobile. (NASDAQ:TMUS) avec 424% et American Tower (NYSE:AMT) avec 103%.

Divulgation : L'auteur ne possède actuellement aucun des titres mentionnés dans cet article.

***

Vous souhaitez trouver votre prochaine idée géniale ? InvestingPro+ vous offre la possibilité de passer en revue plus de 135 000 actions pour trouver les actions à la croissance la plus rapide ou les plus sous-évaluées au monde, grâce à des données, des outils et des informations professionnels. En savoir plus >>